Основная статья: Пенсии в России

Пенсионные накопления

2025: Рост объема взносов россиян по программе долгосрочных сбережений втрое до 307 млрд рублей

В 2025 году объем личных взносов граждан по программе долгосрочных сбережений (ПДС) достиг 307 млрд рублей, что в три раза превышает показатель 2024 года, составлявший 98 млрд рублей. Общая сумма привлеченных в программу средств составила 568 млрд рублей. Такие данные обнародовал Банк России 28 января 2026 года.

Согласно оценке ЦБ, с учетом переводов пенсионных накоплений из системы обязательного пенсионного страхования (ОПС), начисленного инвестиционного дохода и государственного софинансирования, общий объем средств в ПДС по итогам 2025 года достигнет не менее 717 млрд рублей. Количество действующих договоров на указанную дату превысило 10 млн.

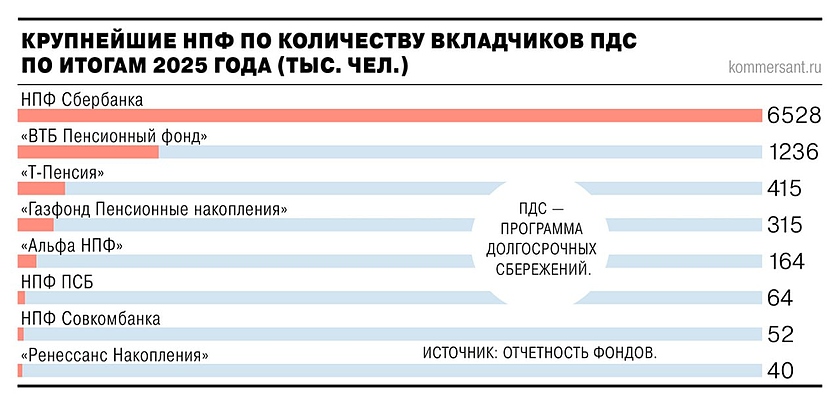

Лидером по сбору средств остается негосударственный пенсионный фонд (НПФ) Сбербанка. Взносы его клиентов в 2025 году составили 164,6 млрд рублей, ожидается перевод еще 82,4 млрд рублей из ОПС. «ВТБ Пенсионный фонд» привлек 64 млрд рублей личных взносов, что вдвое больше результата 2024 года.

Существенный рост продемонстрировали и другие участники рынка: объемы взносов в НПФ «Будущее» выросли более чем в пять раз, в НПФ «Эволюция» — в три раза. Гендиректор «ВТБ Пенсионного фонда» Андрей Осипов связал всплеск активности с первыми выплатами государственного софинансирования, которое в 2025 году составило 52 млрд руб.Создатели ALT Linux – о сложной судьбе свободного ПО, роли Максута Шадаева и сделке с «Ростелекомом». Подкаст TAdviser

Количество вкладчиков также значительно увеличилось. Директор по продукту «Газфонд ПН» Владислав Кондрашов объясняет это особенностями клиентской базы, которая традиционно формируется через банки-партнеры из аудитории, склонной к консервативным сбережениям.

Эксперты, опрошенные «Коммерсантом», указывают и на ограничения предлагаемого финансового продукта. Налоговый вычет предоставляется только с сумм до 400 тыс. рублей в год, а максимальное государственное софинансирование в соотношении 1:1 действует для граждан со среднемесячным доходом, не превышающим 80 тыс. рублей.

Гендиректор «НПФ Альфа» Лариса Горчаковская прогнозирует, что объем господдержки в 2026 году может составить 150–160 млрд рублей, а развитие получит направление ПДС в пользу третьих лиц. По мнению гендиректора компании «Эксперт Бизнес-решения» Павла Митрофанова, следующим шагом может стать запуск новых инвестиционных стратегий, рассчитанных на клиентов с разной склонностью к риску.[1]

2024: Россияне за год вложили ₽260 млрд в НПФ (+80%)

В течение 2024 года россияне вложили ₽260 млрд в негосударственные пенсионные фонды, что на 80% больше, чем годом ранее. К таким выводам пришли аналитики НПФ «Достойное будущее», проанализировав данные Банка России. Исследование было опубликовано в мае 2025 года.

Как передает ТАСС, драйвером роста интереса россиян к НПФ стала программа долгосрочных сбережений, которая была запущена в 2024 году. Сберегательные взносы в рамках ПДС составили ₽101,6 млрд, обеспечив 39% от общего объема взносов.

Самостоятельно в программу долгосрочных сбережений и пенсионные программы от НПФ россияне направили ₽145,5 млрд. Взносы российских компаний по программам НПФ достигли ₽114,7 млрд, что на 25% больше показателя 2023 года.

Эксперты связывают положительную динамику корпоративных взносов с ростом интереса отечественного бизнеса к корпоративным пенсионным программам, которые выступают дополнительным инструментом мотивации персонала.

Среди регионов-лидеров по вложениям граждан в финансовые инструменты НПФ первое место занимает Москва с показателем ₽21,3 млрд. Московская область заняла второе место с ₽8,6 млрд, третье — Санкт-Петербург с ₽6,1 млрд. Также в топ-5 вошли Татарстан с ₽4,7 млрд и Ханты-Мансийский автономный округ с ₽4,3 млрд.

По корпоративным взносам лидирует Москва с ₽36 млрд, что на 28% больше показателей 2023 года. Ханты-Мансийский автономный округ занимает второе место с ₽8,9 млрд и ростом на 18%. Третью позицию занимает Ямало-Ненецкий автономный округ с ₽5,4 млрд и увеличением на 27%.

Московская область замыкает топ-4 регионов с корпоративными взносами в ₽5,1 млрд, показав рост на 20% по сравнению с 2023 годом. Работодатели этих регионов наиболее активно вкладывались в формирование негосударственной пенсии своих сотрудников.

Программа долгосрочных сбережений, запущенная в 2024 году, стала ключевым фактором роста рынка НПФ. Механизм позволяет гражданам формировать дополнительные пенсионные накопления с государственной поддержкой и налоговыми льготами.[2]

2021: НПФ вложили в депозиты и ценные бумаги родственных банков 264 млрд руб или 7% от совокупного портфеля

Негосударственные пенсионные фонды в 2021 году вложили в ценные бумаги и депозиты родственных банков 264 млрд руб. пенсионных средств граждан — более 7% от совокупного портфеля фондов.

Рекордсменом оказались НПФ группы Газпромбанка, у которых таких вложений было 127 млрд руб. (11,4% портфеля). В частности, «Газфонд» более чем на 80 млрд руб. владеет акциями Газпромбанка. «Газфонд Пенсионные накопления» владеет Севергазбанком стоимостью 7 млрд руб. Кроме того, эти два фонда вложили в облигации самого ГПБ более 33 млрд руб. Входящий в группу НПФ «Алмазная осень» разместил в том же банке депозитов на 1,9 млрд руб.

2020: НПФ проиграли на бирже 37 млрд рублей накоплений россиян в 1-м кв из-за эпидемии COVID-19

Распродажа на Московской бирже в марте 2020 г на фоне падения цен на нефть и девальвации рубля ударила по портфелям негосударственных пенсионных фондов, управляющих деньгами граждан на сумму почти 3 триллиона рублей.

Из-за «рыночной волатильности» пенсионные накопления у НПФ по итогам первого квартала 2020 г сократились на 1,3%, до 2,822 трлн рублей. В денежном выражении фонды потеряли 37 млрд рублей. Их пенсионные резервы упали на 2%, или 28 млрд рублей, до 1,386 трлн рублей.

Самым существенным ударом оказалось падение стоимости акций - на 14,4%, до 151,8 млрд рублей. На фоне обвала котировок фонды пошли на фиксацию убытков, продав подешевевшие акции и переложи средства в менее рискованные инструменты - в частности, в долговые бумаги, в том числе в рамках сделок репо.

Резко - на 21,7%, до 165,8 млрд рублей - вырос объем операций обратного репо: НПФ продавали ценные бумаги с обязательством последующего выкупа.

Негативные рыночные факторы повлияли на инвестиционные портфели НПФ значительно меньше, чем на финансовые рынки в целом, подчеркивает ЦБ. Так, индекс МосБиржи за квартал просел на 17,6%, а индекс RGBI, отслеживающий цены государственных облигаций, - на 2,4%.

Это связано с преобладанием в портфелях долговых инструментов (корпоративных облигаций и ОФЗ). Чуть больше четверти из них (27,8%) фонды держат до погашения, из-за чего они оцениваются не по рынку, а по амортизированной стоимости.

Доходность НПФ

2023: Банк России назвал доходность пенсионных накоплений НПФ

Cредневзвешенная доходность пенсионных накоплений негосударственных пенсионных фондов (НПФ) по итогам 2023 года составила 9,9%, пенсионных резервов — 8,8%. Об этом Банк России сообщил 16 апреля 2024 года.

Как отмечает регулятор, доходность большинства НПФ в 2023 году превысила инфляцию (составила 7,4% по итогам 2023-го).

Из материалов ЦБ РФ также следует, что в 2023 году средневзвешенная доходность инвестирования средств пенсионных накоплений, отражающая результаты инвестирования на счетах застрахованных лиц, достигла 7,8%.

Российский Центробанк также отмечает, что НПФ в четвертом квартале 2023 года показали средневзвешенную доходность (1,7% по пенсионным накоплениям и 1,2% по пенсионным резервам) ниже в сравнении с тремя предыдущими месяцами (в июле-сентябре 2023 года было 1,9% по накоплениям и 1,8% по резервам), что связано с отрицательной переоценкой акций и корпоративных облигаций в портфелях. Доход НПФ был обеспечен преимущественно купонами по долговым ценным бумагам, пояснил регулятор.

Также отмечается, что 18 из 27 фондов, осуществляющих деятельность по ОПС (обязательное пенсионное страхование), и 20 из 35 фондов, осуществляющих деятельность по НПО (негосударственное пенсионное обеспечение), по итогам 2023 года показали доходность выше величины инфляции.

По данным ЦБ, половина российских негосударственных пенсионных фондов (НПФ) к середине апреля 2024 года стали операторами программы долгосрочных сбережений (ПДС). В январе 2024-го регулятор зарегистрировал правила формирования долгосрочных сбережений (ФДС) НПФ Сбербанка, восьми фондов пенсионного дивизиона группы компаний (ГК) «Регион» (НПФ «Эволюция», «Будущее», «Достойное будущее», «Большой», «Телеком-Союз», «ОПФ им. В.В. Ливанова», «Перспектива», «Федерация»), а также НПФ «Профессиональный».[3]

2022: Названы самые доходные НПФ в России

По итогам 2022 года доходность крупнейших негосударственных пенсионных фондов России не превысила инфляцию. Об этом говорится в исследовании газеты «Ведомости», результаты которого были обнародованы 17 мая 2023-го.

В рассмотрение берутся только те НПФ, накопления и резервы которых совокупно превышают 10 млрд руб. Данные Банка России говорят о том, что в 2022-м самым доходным стал фонд «Сургутнефтегаз»: он показал результат на уровне 8,21% годовых. На втором месте располагается НПФ «Альянс» с показателем 7,89%, а замыкает тройку «Газпромбанк-фонд» — 7,83%.

В банковском сегменте пенсионный фонд ВТБ показал доходность приблизительно 3,46% годовых, «Сбера» — 2,42%. Результат двух фондов «Газпрома» — структур «Газфонд» и «Газфонд пенсионные накопления» — составил 2,41% и 2,37% соответственно. При этом, как отмечают «Ведомости», для НПФ «Газпромбанк-фонд», «Атомгарант», «Пенсионные решения», «Благосостояние» и «Газфонд» указана только доходность резервов за вычетом вознаграждения, поскольку у них нет пенсионных накоплений.

Распределение денежных средств и финансовых инструментов в структуре активов крупнейших НПФ в течение 2022 года практически не изменилось. Так, на денежные ресурсы пришлось 0,3%, на финансовые инструменты — 97,8%. Ещё около 1,9% составила дебиторская задолженность.

В исследовании отмечается, что результаты инвестирования НПФ в 2022 году оказались ниже инфляции, уровень которой зафиксирован на отметке 11,9%. Для сравнения: в период с 2017-го по 2021 год показатели инвестирования НПФ опережали инфляцию: так, среднегодовая доходность в течение указанного интервала составила 5,4% до выплаты вознаграждения, а пенсионных резервов — 5,8%, в то время как инфляция оказалась на отметке 4,6%.[4]

2020

Доходность НПФ составила всего 4,7%

Средневзвешенная доходность топ-10 НПФ по обязательному пенсионному страхованию, до выплаты вознаграждения управляющим фонда, в 2021 году составила 4,7% годовых, тогда как инфляция достигла 8,4%.

Это меньше депозита в банке или доходов от гособлигаций.

Пенсионная система России - одна из худших в мире по доходности. НПФ приносят убытки

Обязательные взносы, которые платят граждане РФ, превышают средний уровень по странам ОЭСР (входят 34 стран). А вскоре Россия войдет в топ-3 по уровню обязательных платежей (26%) в пенсионную систему, уступая лишь Италии (33%) и Швейцарии (27%).

При этом размер пенсий вдвое отстает от показателей других государств, а накопительная часть пенсии, которой управляют негосударственные пенсионные фонды сгорает в инфляции.

По оценке ОЭСР, за последние пять лет средняя реальная доходность пенсионных фондов в России составила минус 0,7% годовых. Иными словами, вместо прибыли НПФ получили убыток, если учесть накопленную инфляцию. Хуже ситуация лишь в Нигерии и Турции. Для сравнения: в Австралии в среднем пенсионные фонды приносили 6,7%, в Канаде - 4,7%, а в Израиле - 4,2%.

Пенсионная система в России не позволяет сохранить достойный уровень жизни большей части пенсионеров, которые при выходе с работы тут же оказываются в нищете.

2018: Доходность НПФ. Таблица

2012: Доходность за 7 лет ниже инфляции

В 2012 году в Пенсионном фонде РФ посчитали, что доходность пенсионных накоплений граждан за предыдущие годы ниже инфляции. С 2004 по 2011 год страховая часть пенсии выросла на 337 процентов, а накопленная инфляция составила 215 процентов. В то же время, пенсионные накопления граждан, управляемые ВЭБом, возросли только на 149 процентов, а НПФ - на 159 процентов[5].

Кроме того, по расчетам ПФР, в 2020 году доля накопительной части в пенсии составит около 1,8 процента, а к 2040 году - 18 процентов. В то же время, на накопительную часть уже сейчас тратится около 27,3 процента страховых взносов.

Вознаграждения НПФ

2020: НПФ получили вознаграждений на 55 млрд руб

Негосударственные пенсионные фонды по итогам 2020 года получили вознаграждений на 55 млрд руб. по обязательному пенсионному страхованию. Рентабельность пенсионного бизнеса по 2019–2020 годам составила порядка 47%. Сравнимые сверхдоходы получают сырьевые компании на пике роста цен.

2019: Комиссии НПФ составили 60 млрд руб

Негосударственные пенсионные фонды (НПФ) получили в 2019 году 60 млрд рублей за управление накоплениями. Это вдвое больше 2018 года.

По итогам 2019-го за управление средствами пенсионных накоплений переменная часть вознаграждения (success fee) НПФ составила 31,3 млрд рублей, постоянная часть вознаграждения (management fee) — 28,3 млрд рублей. В 2018 году суммарный доход НПФ success fee — 12,6 млрд рублей, а management fee — 20,5 млрд рублей (Коммерсант).

Доходность НПФ от инвестирования до выплат вознаграждений в 2019 году составила 10,5% годовых. Фонды изъяли у клиентов часть доходности - 2,3% полученного инвестдохода. И оставили клиентам 8,2% доходности. В убытках клиентов фонды и их владельцы не участвуют и разносят её по счетам, хотя закон обязывал их возмещать их.

В мире пенсионным фондам пенсионеры платят success fee или management fee. ЦБ и Минфин считают, что с будущих пенсионеров в России можно получать сразу обе комиссии. Более того, сама плата за управление (management fee) в крупных пенсионных фондах Скандинавии почти в два раза ниже. В России у НПФ никаких космических затрат или дорогих управляющих с нобелевскими премиями нет.

Более того, за управление пенсионеры платят дважды - владельцы НПФ получают ещё и скрытые виды дохода - ещё 10 млрд рублей ушли их управляющим компаниям, которые (на 80—90%) принадлежат владельцам НПФ, плюс оплата комиссий часто их же брокеру, депозитарию. Но цепочка доходов НПФ на этом не заканчивается - эти же управляющие компании вкладывают деньги в проекты владельцев НПФ и выполняют роль их казначейства.

Большие размеры доходов владельцев НПФ можно объяснить коррупционными связями в правительстве, ЦБ и Госдуме.

Стандарт защиты данных в НПФ

Основная статья: Отраслевой стандарт защиты персональных данных (ПДн) для негосударственных пенсионных фондов (НПФ)

Хроника

2025: Экс-руководитель трех НПФ получил 10,5 лет колонии за хищение сотен миллионов рублей

17 декабря 2025 года Лефортовский районный суд города Москвы вынес приговор в отношении бывшего председателя совета НПФ «Первый профессиональный пенсионный фонд «Ветеран», председателя совета учредителя АО НПФ «Новый Век ОПС» и фактического руководителя НПФ «Право» Сергея Шахмана. Он получил 10,5 года тюремного заключения за хищение сотен миллионов рублей у названных негосударственных пенсионных фондов. Подробнее здесь.

2024

Альфа-групп создал свой НПФ

Альфа-групп запускает собственный негосударственный пенсионный фонд (НПФ). Об этом стало известно 8 августа 2024 года. Подробнее здесь

Совкомбанк создал собственный НПФ

В июне 2024 года Совкомбанк объявил о создании собственного негосударственного пенсионного фонда (НПФ). Этот шаг является частью стратегии банка по вхождению в пенсионный бизнес, что было подтверждено первым заместителем председателя правления банка Сергеем Хотимским. Подробнее здесь.

«Ренессанс Страхование» создал свой НПФ

17 июня 2024 года «Ренессанс Страхование» объявила о создании собственного негосударственного пенсионного фонда (НПФ) под названием «Ренессанс Накопления». Этот шаг направлен на участие группы в программе долгосрочных сбережений для населения с государственной поддержкой. Подробнее здесь.

«Тинькофф» создал собственный НПФ

В начале апреля 2024 года стало известно о том, что «Тинькофф» создал собственный негосударственный пенсионный фонд (НПФ). Он получил название «Тинькофф пенсия», свидетельствуют данные Единого государственного реестра юридических лиц (ЕГРЮЛ). Подробнее здесь.

2023: Сколько россиян держат пенсию в НПФ

Количество действующих к концу 2023 года негосударственных пенсионных фондов (НПФ) в России достигло 37. По итогам 2023 года количество участников добровольной пенсионной системы выросло на 0,2%, до 6,3 млн человек, включая 1,5 млн россиян (-1,3%), которые являются получателями негосударственной пенсии. Об этом говорится в отчете ЦБ РФ, опубликованном в марте 2024 года.

Согласно статистике регулятора, суммарный объем активов НПФ по итогам третьего квартала 2023 года достиг 5,33 трлн рублей (+7,8% в годовом исчислении), капитал НПФ – 917,4 млрд рублей (+39,4%), чистая прибыль – 378,2 млрд рублей (+158,3%).

Инвестиционный портфель пенсионных средств НПФ к концу 2023 года достиг 5,162 трлн рублей, в том числе портфель пенсионных накоплений в 3,32 трлн рублей, портфель пенсионных резервов в 1,84 трлн рублей.

Объем пенсионных выплат по негосударственному пенсионному обеспечению за 2023 период составил 107,2 млрд рублей, поднявшись на 6,2% относительно 2022-го. Количество застрахованных лиц, формирующих свои накопления в фондах, по итогам 2023 года снизилось на 0,8%, до 36,3 млн человек, из них 776,5 тыс. человек получали пенсию в течение отчетного периода (их число выросло на 29,8% по отношению к 2022 году).

Объем пенсионных выплат по обязательному пенсионному страхованию в 2023 году повысился на 26,5% и достиг 51,4 млрд рублей. Основная доля пенсий в 2023 году пришлась на единовременные выплаты (81,6%, или 42 млрд рублей).

По состоянию на конец декабря 2023 года участниками системы гарантирования прав застрахованных лиц являлись 28 НПФ. Общий размер фонда гарантирования пенсионных накоплений составил 8,6 млрд рублей. Общий размер фонда гарантирования пенсионных резервов оценен ЦБ в 879,8 млн рублей.

2022: Число перешедших из ПФР в НПФ россиян за год достигло исторического минимума

Уровень переходов из Социального фонда России (СФР; до 2023 года — Пенсионный фонд России) в негосударственные пенсионные фонды (НПФ) в 2022 году упал до 9,2 тыс. человек, свидетельствуют данные Банка России. Это минимальный показатель за историю подсчетов. Прежнее рекордно низкое число зафиксировано по итогам переходной кампании 2020 года (тогда в ПФР вернулись 15,8 тысяч граждан), отмечет издание Frank Media.

Как сообщили аналитики НПФ «Эволюция», изучив структуру выплат пенсионных фондов, НПФ в 2022 году в рамках обязательного пенсионного страхования (ОПС) выплатили клиентам и их правопреемникам 40,7 млрд рублей. Это на 72% больше аналогичных показателей 2021-го.

| | Увеличение объема выплат вызвано несколькими факторами. Один из основных — в портфеле клиентов НПФ растет число людей, достигших пенсионного возраста. Кроме того, растет и число тех, кто получает пенсию досрочно из-за различных льгот. Тенденция на увеличение пенсионеров и объемов выплат в ближайшем будущем сохранится, — объяснила гендиректор НПФ «Эволюция» Елена Тетюнина. | |

По информации экспертов, в топ-10 регионов, жители которых получили наибольший объем выплат, вошли: ХМАО (Ханты-Мансийский автономный округ - Югра) (2,7 млрд рублей), Свердловская область (1,8 млрд рублей), Башкирия (1,5 млрд рублей), Татарстан, Московская область и Красноярский край (по 1,4 млрд рублей), Москва (1,3 млрд рублей), Мурманская и Челябинская области (по 1,1 млрд рублей) и Кемеровская область (1 млрд рублей).

Согласно данным Банка России, в 2022 году общее количество застрахованных россиян, формирующих свои накопления в НПФ, снизилось на 0,7% до 36,6 млн человек, из которых 597 тыс. получали пенсионные выплаты в течение отчетного периода.

ОБЗОР КЛЮЧЕВЫХ ПОКАЗАТЕЛЕЙ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ

2020: 2,1 млн лиц пенсионного возраста не обратились в НПФ за выплатой накопительной пенсии

За 2020 год по 15 крупнейшим НПФ, почти 2,1 млн лиц пенсионного возраста не обратились за выплатой накопительной пенсии и она им не была назначена. Годом ранее таких граждан было около 1,6 млн. Согласно отчетности фондов, больше всего таких лиц было в НПФ «Открытие» (605 тыс.), «Будущее» (почти 419 тыс.), «Газфонде Пенсионные накопления» (319 тыс.), НПФ Сбербанка (157,2 тыс.). Граждан не информируют о том, что пенсионные основания по накопительной пенсии наступают раньше оснований по страховой. А НПФ выгодно чтобы деньги никто не забирал.