Активы

BP (British Petroleum) - британская нефтегазовая компания, вторая по величине публично торгующаяся нефтегазовая компания в мире. Одна из ведущих мировых нефтегазодобывающих компаний, на протяжении многих лет работает на российском рынке.

История

2025

Соглашение в Ираке о развитии четырех нефтяных месторождений в провинции Киркук

В ноябре 2025 г в Багдаде подписано крупное соглашение между Министерством нефти Ирака и British Petroleum о развитии четырех нефтяных месторождений в провинции Киркук.

Проект предусматривает не только увеличение добычи нефти, но и восстановление газовой инфраструктуры. В рамках контракта BP намерена инвестировать до 25 млрд долларов в течение 25 лет, что станет одним из крупнейших энергетических проектов на севере страны. Подробнее о бизнес BP в Ираке см. Экономика Ирака.

Увольнение 15% офисных сотрудников

Британская нефтегазовая компания BP объявила о планах сокращения не менее 15% офисного персонала в рамках нового анализа деятельности и расходов. В 2025 году будут уволены 6,2 тысячи из 40 тысяч офисных сотрудников компании, что превышает ранее заявленные планы по сокращению 4,7 тысячи рабочих мест. Начиная с первого квартала 2026 года ожидается дополнительная экономия на фонде заработной платы. Об этом стало известно в августе 2025 года.

Как пишет Financial Times, новый пересмотр кадровой политики произошел через несколько месяцев после того, как последняя стратегическая перестройка компании была встречена инвесторами прохладно. Общая численность персонала BP составляет около 100 тысяч человек по всему миру.

Глава компании Мюррей Очинклосс заявил, что BP может и будет добиваться лучших результатов для своих инвесторов. Он подчеркнул намерение провести тщательный анализ деятельности BP совместно с новым председателем совета директоров Альбертом Мэнифолдом, который приступит к работе в сентябре 2025 года.Тренды и прогнозы в 1С 2026: от автоматизации к интеллектуальным системам

Очинклосс объявил об инициировании дальнейшего анализа затрат в рамках оптимизации операционной деятельности компании. Руководство BP нацелено на достижение позиции лучшей компании в секторе по показателям издержек к 2027 году.

Новый раунд сокращений последовал после объявления в феврале 2025 года о «фундаментальном пересмотре» корпоративной стратегии. План предусматривал сокращение расходов на чистую энергетику, увеличение добычи нефти и обещание сократить расходы на $4-5 млрд по сравнению с базовым уровнем 2023 года.

Компания также пообещала привлечь $20 млрд от продажи активов в рамках стратегической реорганизации бизнеса. Данное заявление не привлекло инвесторов, и акции BP остаются на 10% ниже февральских показателей 2025 года.

Кроме того, BP сообщила, что корпорация сократила расходы на $1,7 млрд и реализовала активы на сумму $3 млрд. Эти показатели представляют промежуточные результаты выполнения амбициозных планов по оптимизации финансовых показателей компании.[1]

Увольнение тысяч сотрудников после потери $25,52 млрд из-за ухода из России

16 января 2025 года британская энергетическая компания British Petroleum (BP) сообщила о масштабной реорганизации, в ходе которой будут уволены тысячи сотрудников. Предполагается, что данная инициатива в перспективе обеспечит существенную экономию средств.

Как сообщает CNBC, сокращения затронут примерно 4,7 тыс. сотрудников. По состоянию на конец 2024 года общая численность персонала BP составляет около 87 800 человек. Таким образом, штат будет уменьшен на 5,4%. Кроме того, компания откажется от услуг 3 тыс. подрядчиков.

Меры, направленные на снижение затрат, предпринимаются после того, как в 2024 году генеральный директор BP Мюррей Окинклосс (Murray Auchincloss) заявил, что к концу 2026 года компания намерена сэкономить не менее $2 млрд долларов. Однако это составляет менее одной десятой части от потерь, понесенных в результате ухода из России на фоне сформировавшейся геополитической обстановки. Как сообщает «Интерфакс», покидая РФ, британская компания отразила убыток в размере $25,52 млрд. BP заявила, что прекратит заключение новых сделок на покупку нефти и газа из России в марте 2022 года.

| | Нам предстоит сделать еще многое в этом (2025) году, в следующем году и далее, но мы уже демонстрируем значительный прогресс, позиционируя BP как более простую, более целенаправленную и более ценную компанию, — сказал Окинклосс. | |

Какие именно подразделения и региональные структуры затронут увольнения, по состоянию на 16 января 2025 года не уточняется. Однако в отдельной служебной записке, отправленной руководителем технологического подразделения BP Эмекой Эмемболу (Emeka Emembolu), говорится, что около 1100 должностей будут сокращены путем увольнений или переноса рабочих мест из Британии и США в Венгрию, Индию и Малайзию.[2]

2024

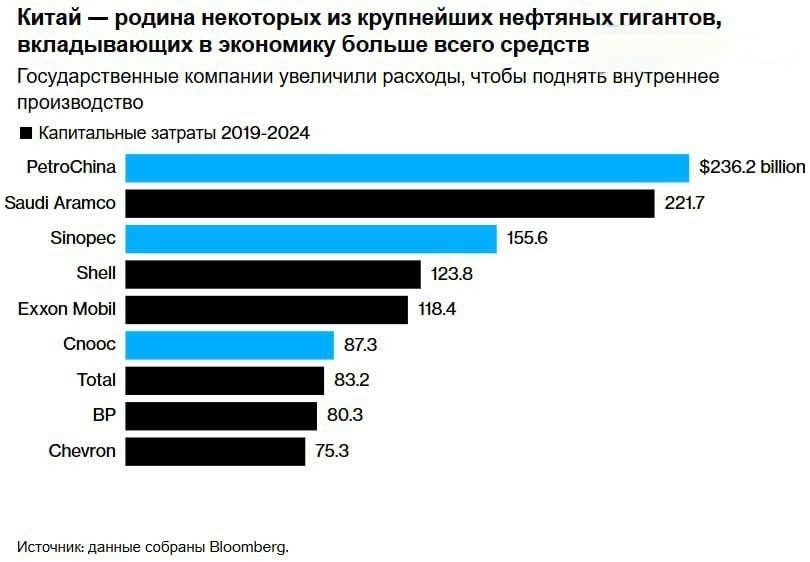

8-е место в мире по капитальным затратам среди нефтегазовых компаний за 5 лет - $80,3 млрд

Снижение прибыли и отказ от зелёной повестки

British Petroleum отказывается от зеленой повестки из-за падения прибыли и распродажи своих ветряных и солнечных электростанций.

Компания не смогла достичь целевого показателя EBITDA в размере 40,9 млрд долларов в 2024 г.

Падение прибыли нефтяных компаний оказывает давление на выплаты инвесторам. Прибыль Big Oil за IV квартал 2024 г. оказалась самой низкой за более чем три года.

Нефтяные рынки ожидают неопределенные перспективы, вызванных возвращением Дональда Трампа на должность президента США.

Соглашение с Abu Dhabi National Oil о создании СП в Египте для добычи газа

В феврале 2024 г. BP Plc и Abu Dhabi National Oil Co. договорились о создании совместного предприятия в Египте, которое займется добычей природного газа, что позволит ОАЭ закрепиться в стране, поставляющей топливо в Европу.

2023: Главу нефтегазовой компании BP уволили из-за неподобающих отношений с подчиненными

12 сентября 2023 года глава нефтегазовой компании BP Бернард Луни подал в отставку. Причиной стало его нежелание раскрыть личные отношения с подчиненными. Подробнее здесь.

2022

Взлёт прибыли на фоне конфликта на Украине

BP Plc увеличила дивиденды и расширила выкуп акций после того, как опубликовала рекордную прибыль за 2022 год, присоединившись к своим коллегам-супермагнатам и воспользовавшись стремительным ростом цен на нефть и природный газ во время конфликта на Украине.

Крупные нефтяные компании получают рекордную прибыль, поскольку мир страдает от высоких цен на топливо. Сообщалось, что во II квартале 2022 г "Big Oil" может получить рекордную прибыль в размере $50 млрд.

ExxonMobil, Chevron, Shell, TotalEnergies и BP заработают еще больше денег, чем в 2008 году, когда мировые цены на нефть подскочили до $147 долларов за баррель.

ВР отразила убыток в $24 млрд от выхода из "Роснефти"

Британская ВР отразила чистый убыток в результатах за I квартал 2022 года до уплаты налогов в $24 млрд от владения акциями "Роснефти", говорится в презентации компании.

Эта сумма включает $13,5 млрд списания справедливой стоимости чистых инвестиций, $11,1 млрд - доналоговый убыток по суммам, ранее включенным в общий доход, около $500 млн включают долю прибыли "Роснефти", приходившуюся на долю ВР, до 27 февраля 2022 г.

Еще $1,5 млрд включают доналоговый убыток от других предприятий с "Роснефтью" и $1,1 млрд отложенные налоговые обязательства.

Прекращение заключения сделок на покупку нефти и газа

Британская BP прекратит заключение новых сделок на покупку нефти и газа. Об этом стало 8 марта 2022 года.

2021: «Роснефть» впервые обогнала BP по капитализации

27 сентября 2021 года «Роснефть» обогнала BP по рыночной капитализации. Об этом свидетельствуют данные Лондонской фондовой бирже. Подробнее здесь.

2020

Убыток $5,7 млрд на фоне пандемии COVID-19

BP впервые за 10 лет завершила год с убытками. В 2020 году чистые убытки достигли $5,7 млрд, тогда как в 2019-м британская нефтегазовая компания зарегистрировала чистую прибыль в $10 млрд.

Опрошенные Refinitiv аналитики ожидали от BP убытки в $4,8 млрд. В компании отметили, что на финансовые итоги повлияла ситуация в перерабатывающей отрасли и продолжающееся давление пандемии коронавируса COVID-19. Существенно ухудшились результаты в газовом направлении, в том числе из-за высоких списаний расходов на геологоразведочные работы, которые отчасти компенсировал вклад «Роснефти» и сниженные налоговые отчисления, сказали в BP.

| | Кроме того, на результат повлияли значительно более слабые результаты в области маркетинга и торговли газом и более высокие списания в области геологоразведочных работ, частично компенсированные более высоким вкладом «Роснефти» и более низкими базовыми налоговыми сборами, — сказано в материалах BP. | |

Согласно данным из финансовой отчетности, списания стоимости нефтегазовых активов BP по итогам 2020 года составили $6,5 млрд ввиду резкого снижения долгосрочных прогнозов цен на энергоносители. Показатель выручки в отчетности не приводится.

По состоянию на 31 декабря 2020 года чистая задолженность BP составила $39 млрд, сократившись на $6,5 млрд относительно конца 2019-го. При этом в компании предупредили с ростом долгов в связи с выплатой выходных пособий, ежегодных выплат в связи с разливами нефти в Мексиканском заливе и выплат по итогам завершения создания совместного с Equinor морского ветроэнергетического предприятия.

В 2020 году BP провела мегасделку на рынке ветроэнергетики, купив у Equinor половину двух крупных ветропарков в США. 2 ГВт установленной мощности обошлись ей в $1,1 млрд.[3]

Продажа нефтехимического бизнеса концерну INEOS за $5 млрд

В июне 2020 г BP объявила о продаже своего нефтехимического бизнеса химическому концерну INEOS за $5 млрд.

Сделка по продаже включает в себя весь нефтехимический бизнес BP, в том числе активы, технологии и лицензии, производственные предприятия и их основные продукты. В соответствии с условиями соглашения, INEOS выплатит депозит в размере $400 млн и еще $3,6 млрд по завершении сделки. Оставшаяся сумма в $1 млрд будет выплачена частями до конца июня 2021 года.

Как отметил глава BP Бернард Луни, данная сделка является важным шагом в процессе перехода компании к новым целям в энергетике.

План сокращения 10 тыс рабочих мест

BP сократит около 15% рабочих мест в ответ на коронавирусный кризис и в рамках плана главы компании Бернарда Луни по смещению фокуса нефтегазового гиганта на возобновляемые источники энергии, сообщила компания 8 июня 2020 г.

Луни сообщил сотрудникам в ходе конференц-звонка, что базирующаяся в Лондоне компания сократит 10.000 рабочих мест из 70.100 на данный момент.

"Сейчас мы начнем процесс, в результате которого BP покинут около 10.000 человек - большинство к концу этого года", - говорится в заявлении Луни. "Частью плана сразу было сделать BP более компактной, быстродвижущейся и низкоуглеродной компанией", - сказал он.

2018: Британская разведка MI6 нанимает Torchlight для обеспечения интересов BP в Ливии

Согласно просочившимся в прессу документам, британская разведка проводила различные программы в послевоенной Ливии с привлечением частных компаний, в первую очередь Torchlight Group. Компания ранее обучала репрессивные силы безопасности в том числе в Иордании.

Операции Torchlight (англ. Свет факела) в Триполи официально проводились во имя «стабильности», но очевидно, что их главной целью была защита ливийских экономических активов от нападений для последующей добычи нефти британской BP. Подробнее см. MI6.

2017: Рост прибыли вдвое до $6,2 млрд

Прибыль BP по итогам 2017 года более чем удвоилась по сравнению с показателем 2016 года ($2,6 млрд) и достигла $6,2 млрд на фоне роста цен и производства нефти и газа, что позволило компании возобновить выкуп акций, передает Reuters.

За 2017 год производство выросло на 12% до 2,47 млн баррелей в сутки (б/с), после того как BP запустила 7 месторождений нефти и газа в прошлом году.

В сегменте переработки и торговли (downstream) BP зафиксировала рост прибыли до $7 млрд в 2017 году. Прибыль маркетингового подразделения выросла более чем на 10%.

BP также сообщила о единовременных расходах в размере $900 млн в связи с налоговой реформой в США. Тем не менее компания ожидает долгосрочного стимула от снижения ставки корпоративного налога.

Капиталовложения BP в 2017 году достигли $16,5 млрд, в пределах годового диапазона $15-$17 млрд, который компания планирует сохранить до 2021 года.

Отношение долга к рыночной стоимости BP выросло с 26,8% в конце сентября до 27,4% в конце 2017 года. Чистый долг составил $37,8 млрд против $35,5 млрд годом ранее, после того как компания выплатила $5,4 млрд в связи с взрывом на Deepwater Horizon[4].

Общая сумма судебных издержек и расходов на очистку от загрязнения окружающей среды достигла в четвертом квартале $65 млрд.

1990: Начало работы в России

В России ВР работала с 1990 по 2022 годы.

1954: 40% в консорциуме по добыче нефти в Иране и переименование в British Petroleum

10 апреля 1954 года заключено соглашение об образовании международного консорциума для разработки иранской нефти. По этому соглашению 40 % досталось Англо-иранской нефтяной компании, 40 % — пятёрке американских компаний (Gulf Oil, Socal, Esso, Socony, Texaco), 14 % — компании Shell, 6 % — французской компании. В сентябре 1954 года консорциум заключил соглашение с иранским правительством.

1 ноября 1954 году название компании сменилось на British Petroleum.

По итогам эта компания получила 25 млн фунтов стерлингов компенсации от иранского правительства и 214 млн фунтов от Международного нефтяного консорциума.

1953: Свержение Мосаддыка в Иране спецслужбами США и Британии

Государственный переворот в Иране в 1953 году привёл к свержению демократически избранного правительства Национального фронта Ирана во главе с Мосаддыком. Организован спецслужбами Великобритании и США.

1951: Национализация активов в Иране. Мосаддык - премьер-министр

Англо-иранская нефтяная компания уклонялась от выплат Ирану доли в добыче иранской нефти. Не меньший урон экономике Ирана наносило освобождение АИНК от подоходного налога и таможенных пошлин. Даже сам Иран не получал достаточно нефти для собственного потребления, а потому был вынужден импортировать её из Советского Союза.

Узнав, что Саудовская Аравия в соглашении с американской нефтяной компанией АРАМКО (Saudi Arabian Oil Company) добилась равного распределения прибыли от добытой нефти, премьер Размара предлагал представителям АИНК включить в новое соглашение аналогичное положение, но англичане отказались, заявив, что не будут вести переговоры под угрозой национализации, к которой в публичных выступлениях на не прекращающихся массовых митингах и своих фетвах призывали аятолла Аболь-Касем Кашани, назначенный при поддержке «Национального фронта» спикером парламента, и прочие ведущие духовные лица Ирана.

Вскоре после того, как премьер в этих обстоятельствах публично отверг идею национализации иранской нефти, он был убит у входа в мечеть членом организации «Федаины ислама» 7 марта 1951 года. Сразу после его гибели был начат процесс подготовки законопроекта о национализации нефтяной промышленности Ирана, хотя новый премьер-министр, бывший посол Ирана в США Хусейн Ала, был ещё более рьяным противником национализации АИНК. 15 марта 1951 Меджлис Ирана принял решение о национализации нефтяной промышленности Ирана; 20 марта это одобрил сенат.

После волны уличных протестов, кабинет министров 27 апреля 1951 года подал в отставку. На следующий день, 28 апреля, новым премьер-министром был назначен Мохаммед Мосаддык.

В 1951 году Иран попал в глубокий экономический кризис, а иностранные державы перестали покупать иранскую нефть. Абаданский нефтеперерабатывающий завод, один из крупнейший в мире, закрылся.

Абаданский кризис был усугублен морской блокадой торговых путей Королевским ВМФ Великобритании.

Тем не менее, несмотря на сильное сопротивление США и Британии, национализация иранской нефти продолжалась.

Нефтяные компании других стран — Саудовской Аравии, Кувейта и Ирака — значительно увеличили объемы производства нефти, чтобы занять нефтяную нишу Ирана на международном рынке. Добыча нефти в странах Ближнего Востока ежегодно увеличивалась на 10%. Ограничение экспорта нефти плачевно повлияло на экономику Ирана; добыча нефти в стране сильно уменьшилась: с 242 млн баррелей в 1950 году до 10,6 млн баррелей в 1952 году.

Мосаддык попытался было договориться о поставках иранской нефти с СССР, но из-за отсутствия в то время у Советского Союза мощного флота нефтеналивных танкеров этого сделать не удалось.

1941: Свержение шаха Резы Пехлеви в Иране

В 1941 году, в ходе Второй мировой войны, Реза-шах попытался отказать СССР и Британии в размещении их войск на территории Ирана, после чего 25 августа 1941 г. советские и английские войска с двух концов страны пересекли иранскую границу в рамках операции «Согласие». Было объявлено, что на весь период Второй мировой войны они берут территорию под свой контроль, а шаху было предложено отречься от престола.

15.09.1941 года советские и британские войска вошли в Тегеран, а на следующий день шах Реза Пехлеви был вынужден подписать отречение в пользу сына, который правил до 1979 года.

Отречение состоялось 16 сентября 1941 года. Экс-шах умер в изгнании в Йоханнесбурге, в Южной Африке, в 1944 году.

1934-1940: Противодействие немецкой угрозе в Иране

APOC работала в Персии (с 1935 года – в Иране, став AIOC), Ираке и Бирме.

Standard Oil и Royal Dutch Shell поддержали Третий рейх.

С 1933 года Иран стремительно превращался в главную немецкую базу Middle East. Из Третьего рейха приезжали инженеры, педагоги, инструкторы - многие из них были кадровыми разведчиками и создали мощную сеть во всём регионе.

У APOC (AIOC) начинались проблемы.

1933: Продление концессии на добычу в Персии до 1993 года

В 1933 шах Персии Реза Пехлеви подписал новое соглашение с Англо-персидской нефтяной компанией. Взамен на ничтожную прибавку к отчислениям в 4 % шах продлил концессию до 1993 года.

1918: Взлёт продаж за годы Первой мировой войны

Повышение спроса на нефтепродукты в годы Первой мировой войны привели к быстрому росту компании. За период с 1912 по 1918 год добыча нефти в Персии выросла в десять раз. В 1917 году был построен нефтеперерабатывающий завод в Суонси (Уэльс). Также в 1917 году британское правительство экспроприировало британскую часть Европейского нефтяного союза (маркетингового альянса, в котором значительную роль играл Deutsche Bank); эта часть, называвшаяся British Petroleum Company, сразу же была поглощена Англо-Персидской нефтяной компанией.

1914

Компания становится государственной под контролем Правительства Британии

Несмотря на наличие богатого месторождения, Англо-Персидская нефтяная компания испытывала трудности с переработкой нефти и сбытом нефтепродуктов. Чтобы избежать поглощения другими нефтяными компаниями, в первую очередь Royal Dutch Shell, APOC в 1914 году подписала соглашение с британским правительством, по которому компания становилась поставщиком нефтепродуктов для Британского военно-морского флота, правительство же инвестировало в компанию £2 млн в обмен на контрольный пакет акций. Компания оставалась формально государственной до 1977 года, когда была продана часть пакета акций.

Покупка 50% акций в Турецкой нефтяной компании

В 1914 г была реорганизована созданная двумя годами ранее Турецкая нефтяная компания, и Anglo-Persian приобрела 50 % её акций (по 25 % было у Deutsche Bank и Royal Dutch Shell).

1912: Строительство НПЗ в Абадане и старт экспорта нефтепродуктов

В Абадане был построен нефтеперерабатывающий завод, экспорт нефтепродуктов с которого начался в 1912 году, к 1938 году этот НПЗ стал крупнейшим в мире.

1909: Создание APOC

14 апреля 1909 года была сформирована Англо-Персидская нефтяная компания (англ. Anglo-Persian Oil Company), в которой Burmah Oil принадлежало 97 % акций. Остальными акциями владел первый председатель компании, лорд Страткона. Д’Арси занимал в компании пост директора, но существенно не влиял на её дальнейшее развитие.

1908: Открытие первого месторождения нефти на Ближнем Востоке

Первый успех пришёл в мае 1908 года, когда в юго-западной части Персии было открыто месторождение Машид и Сулейман, первое не только в Персии, но и на всём Ближнем Востоке.

1905: Контроль в бизнесе переходит к Burmah Oil

С 1905 года работы в Персии продолжались при финансовой и технической поддержке Бирманской нефтяной компании (англ. Burmah Oil, основана в 1886 году в Шотландии).

1901: Британец Уильям Д'Арси получил концессию на поиск и добычу нефти в Персии

В мае 1901 года британский предприниматель Уильям Нокс Д’Арси получил концессию от персидского шаха на поиск и добычу нефти. Главным инженером по поиску нефти Д’Арси нанял Джорджа Рейнольдса. В первые годы им не удалось добиться результатов. Столкнувшись с отсутствием квалифицированного персонала, враждебностью со стороны местных жителей, а также недостаточной поддержкой персидского правительства, их финансовые ресурсы пошатнулись.